“牛事”俱备,只差A股。

全球牛市忽然降临!美股新高、英股新高、印度股市新高、巴西股市新高,一水之隔的港股市场,也在17日突破10年历史大顶,恒生指数创下31983.41点的历史新高,全球牛市似乎只差A股了。

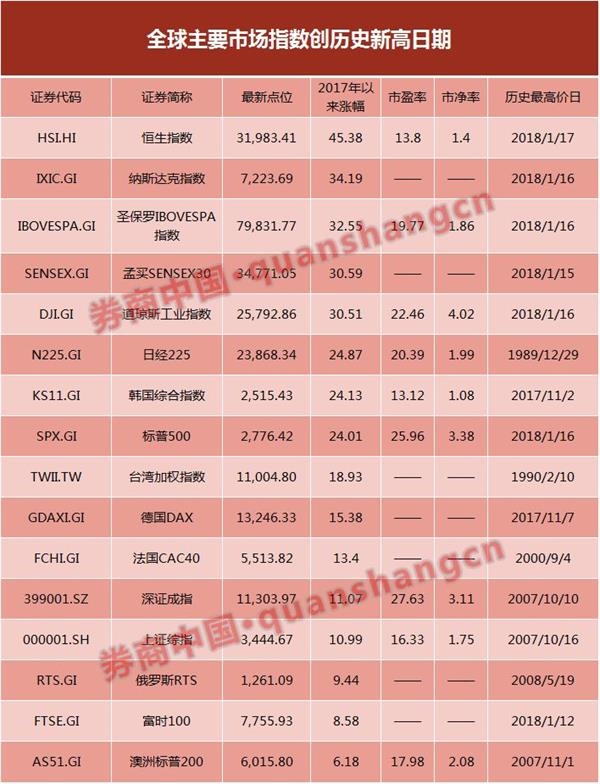

据券商中国记者统计,在全球16个重要市场指数中,已经有7个指数在2018年里创下了历史新高,共涉及5大交易市场,其中台湾加权指数虽未新高,但也在17日刷新1991年以来的新高纪录。

就2017年以来的涨幅来看,恒生指数、纳斯达克指数、圣保罗IBOVESPA指数、孟买SENSEX30和道琼斯工业指数赚钱效应明显,累计涨幅均超30%,分别达到45.38%、34.19%、32.55%、30.59 %和30.51%。

值得关注的是,恒指十年后创新高,估值却大幅降低。

据统计,在10年前登顶期间(数据截取于2007年10月28日),恒生指数市盈率为22.5倍、市净率为3.57倍,而在创下历史新高的17日,恒生指数市盈率却只有13.8倍、市净率为1.4倍。

这意味着,十年过去后,恒生指数市盈率降低了38.67%、市净率降低了60.78%,指数期间涨幅主要由盈利、资产推升的痕迹非常明显。

交银国际董事总经理、研究部负责人洪灏在接受券商中国记者采访时表示,在加息周期初期,随着利率息差的扩大、利率曲线陡峭化,美股、港股和A股的金融板块都会有很好表现,相信恒生指数在大权重板块的推动下,将有机会创下历史新高,尤其是在第一季度期间。

五大海外市场新年创历史新高

正当A股市场还在争议“11连阳意味什么”的时候,全球主要股票市场已经牛市冲天,其中有7个市场指数、5个交易市场已经创下的历史新高,同时,两大指数距离历史新高已经不远。

具体而言,今年以来,英国富时100指数率先突破,于1月12日创下7792.56的历史新高点,2017年以来累计上涨了8.58%、2018年以来上涨0.89%,虽然累计涨幅不高,但好歹也是历史新高。

此后,印度的孟买SENSEX30指数也在1月15日刷新历史高点,2017年以来累计上涨30.59%,最高点位达到34963.69点。

就在16日晚,美股市场虽然高开低走,但盘中道琼斯工业指数、标普500和纳斯达克指数均刷新历史高点,2017年以来累计上涨30.51%、24.01%和34.19%,2018年以来分别上涨4.34%、3.85%和4.64%。

同时,巴西的圣保罗IBOVESPA指数也在1月16日创下历史新高。

在中国市场,港股恒生指数在17日刷新历史新高,台湾的台湾加权指数虽未新高,但也已经刷新1991年以来的历史新高纪录,且距离历史高点只差13.54%。

数据显示,恒生指数与台湾加权指数2017年以来分别上涨45.38 %和18.93%,其中2018年后分别上涨6.9%和3.4%。

值得关注的是,德国DAX和韩国综合指数没有创新高,但均已在2017年11月创下了历史高点,且目前也在向历史新高发起冲刺,分别只要再上涨2.34%和1.84%,即可以刷新历史高点。

与之形成对比的是,上证指数17日收报3444.67点,距离2015年高点5178.19点,还需要上涨50.32%,如果想要收复历史高点6124.04点,则需要上涨77.78%。

十年后创新高,市盈率却降38%

熟悉港股市场的投资者或许还有印象,2016年期间港股市场曾出现“港股边缘化”争论,认为港股市场正逐渐失去资产定价能力、缺乏市场活跃度,在港股上市的公司难以获得较高估值,说白了就是港股就该拥有低估值。

那场争论中,港股市场的最大缺点,也是如今港股市场的最大优点:低估值,堪称全球股指最低股市场,甚至出现了20年一见的“指数破净”现象,指数动态市盈率一度低至8.7倍、市净率更是只有0.93倍。

不久后,港股市场即开启了这轮牛市行情,直至17日刷新历史新高,即便如此,港股市场依然是全球最便宜的股票市场之一。

据统计,截至17日,恒生指数市盈率也只有13.8倍,在可查数据的主要市场指数中,只略高于韩国综合指数的13.12倍盈率,同时市净率为1.4倍,在可查数据中为最低的市场指数。

相较之下,在 2007年10月28日,恒生指数市盈率为22.5倍、市净率为3.57倍。

这意味着,在十年时间里,恒生指数市盈率降低了38.67%,市净率降低了60.78%,指数期间涨幅主要由盈利、资产推升的痕迹非常明显。

现在的恒指估值算不算高?

就纵向数据来看,恒指目前的13.8倍市盈率,已高于历史中位数,大约位于历史数据的59.66%分位点(从低到高排序),但市净率数据则较为低估,目前位于历史数据的36.04%分位点(从低到高排序)。

同样可以作为比较的是,截至17日,上证综指和深圳成指市盈率分别为16.33倍和27.63倍,市净率分别为1.75倍和3.11倍。

港股:十年38只10倍股

尽管恒生指数经历10年后回到原点,但个股在这十年间已是精彩纷呈,期间产生了大量的超级牛股,光十倍股就有38只,市场呈现一定赚钱效应。

就板块来看,从2007年10月30日起算,港交所12个行业板块中只有原材料业与综合企业出现下跌,平均跌幅为9.45%和19.12%,与此同时,消费品制造业、工业和资讯科技业等板块涨幅惊人,平均涨幅分别达到189.86%、92.27%和85.69%。

在个股涨幅方面,港股市场从2007年10月30日以来,已有437股翻倍、180股涨幅超3倍、94股涨幅超5倍、38股涨幅超10倍,其中舜宇光学科技、中国生物制药、申洲国际、腾讯控股和吉利汽车等5股涨幅超30倍。

在这十年时间里,受益于智能手机的加速升级,光学设备制造商舜宇光学科技开始了快速成长,也成为港股市场中有名的“苹果概念股”,在过去十年时间里获得巨大涨幅,累计上涨41.51倍,期间涨幅位居港股第一名。

截至目前,舜宇光学科技的市值达到1217.67亿港元,对应市盈率为53.79倍。

除此之外,中国生物制药、申洲国际的涨幅也位居前列,2007年10月底以来分别上涨35.21倍和33.1倍,当前市盈率分别为42.05倍和30.71倍。

更值得一提的是,腾讯控股在2007年10月底市值只有1249.39亿港元,但此后十年里股价累计上涨了32.99倍,目前公司市值达到4.27万亿港元,已然成为港股市场中的超级大盘股。

不过,也有些超级牛股中途忽然失色,让人唏嘘不已。最为显著就是汉能薄膜发电,股价涨幅一度让其实际控制人成为中国首富,2007年10月底以来涨幅达到26.09倍,但该个股从2015年5月停牌以后,一直没有再进行交易。

四位大咖评港股

张忆东:见证历史的牛市时刻

随着港股市场不断上涨,兴业证券研究所副所长、全球首席策略分析师张忆东在2016年作出的“港股牛市”的判断正在不断能得到验证。

张忆东在1月16日发布的一份研报称,2018年港股仍是核心资产盈利驱动的慢牛行情,主要基于以下三个理由:

首先,港股基本面仍将持续改善:未来数年投资中国权益资产所关注的真正基本面,不是投资于GDP的波动,而是关注经济结构优化、转型升级,关注中国一批优秀企业将崛起为具有全球竞争力的巨头,强者恒强。

其次,港股资金面的增量驱动的逻辑很清晰:在中国走向富强,经济发展方式从追求高增长转向追求高质量之后,银行和保险以及外资机构等会持续增加配置中国的优质股权,港股作为更便宜而且分红慷慨的中国资产将更受益。

第三,估值体系有望持续重估:恒指和国企指数的估值依然是全球股市的“洼地”,中长期来看基本面改善和增量资金配置的趋势确定,北水南下和西水东进将继续。

值得关注的是,张忆东本次进行了时间上的明确预判,认为下半年好于上半年,一季度好于二季度,其中3月之前的行情可能好于之后。

张忆东还表示,港股市场二季度可能有“假摔”,1季度后期开始要关注不确定性。总体来看,维持2018年上半年港股牛市大概率仍将处于“底部的顶部”的判断,或称为第二阶段,是为了有效地突破历史高点而进行的蓄势准备阶段,恒指大概率维持维持强势震荡。

姜超:2018年机会港股第一,债市第二

海通证券首席经济学家姜超在2018年对港股市场进行了积极推荐。

在对2018年的宏观经济分析研报中,姜超认为新的一年将会发生五大重要的变化:

一、通胀:CPI和PPI强弱逆转。

二、外贸:内外需强弱逆转。

三、地产:一二线与三四线强弱逆转。

四、金融:货币与融资关系逆转。

五、经济:供给和需求关系逆转。

姜超表示,18年要从关注供给重回关注需求,要重视需求下滑对投资的影响。

因此,姜超团队在年度观点中,对大类资产比较看好的是与外需有关的港股和石油,与货币有关的债券,以及与避险有关的黄金;而在内需当中,对和PPI有关的商品、房地产等相关资产相对谨慎,而和CPI有关的消费和服务仍有支撑。

更值得关注的是,姜超在日前一个公开演说时表示,对于2018年中国有关的机会进行简单排序,港股应该排在首位;第二是国内债市,国债利率处于历史高位,具备长期投资价值;第三是黄金,黄金是唯一一个全球避险品种。

此外,在日前发布的海通债市一致预期调查结果中,姜超团队表示,看好股市成为债市投资者的一致预期。在该份调查中,对于最看好的大类资产,高达84%的受访者选择了股票,远高于选择其他资产,排在第二位的大宗商品看好者占比也仅30%,看好债券的受访者仅占12%,这意味着债市投资者目前对于股市普遍乐观。

洪灏:一季度还有新高

交银国际董事总经理、研究部负责人洪灏在接受券商中国记者采访时表示,在加息周期初期,市场基于加息预期和利率变化,利率收益曲线会出现陡峭化,利率息差有所扩大,金融板块企业会有所受益,因此美股、港股和A股中的金融板块都会表现不错。

洪灏称,相信在包括金融股在内的大权重板块的推动下,恒生指数应该还会出现新高,尤其是在一季度期间。

在市场风格方面,洪灏认为,一季度中后期通胀的前景会比较明朗化,对利率的预期走势的也会明朗化,这个会直接影响到对一季度后投资前景的判断,一季度之后很可能出现一个风格的转换,但就目前的情况来看,风格转化“这一个决断,现在不需要做”。

落实的具体投资板块,洪灏表示看好金融、消费、科网和医疗保健,认为这些板块将会领涨市场、带动港股市场继续冲出新高。

荀玉根:H股全流通将助推港股继续走牛

海通证券策略分析师荀玉根对港股市场继续维持牛市判断,认为H股全流通类似A股股权分置改革,H股全流通将助推港股继续走牛。

荀玉根表示,证监会宣布启动H股上市公司全流通试点,旨在盘活存量资产,打开融资渠道。对比大陆在2005年的A股股权分置改革,本质上都是为巨量非流通股引入市场化定价机制。

荀玉根称,回顾05年A股股权分置改革,此次改革催生了自2005年以来A股市场最大一波牛市行情,上证综指在2007年创下6124.04的高点。在2006年改革全面展开后,大陆公司的资本化率、A股交易率、A股换手率三项指标皆快速提高。由于原非流通股的逐步全流通,产业资本的持股占比在股改后显著快速提升,从2006年的仅4.3%占比持续上升到2012 年的峰值40.2%。目前,H股未流通股等价市值4.1万亿港元,占港股市场总市值的比例约为7.3%。

此次H股全流通类似大陆2005年A股股权分置改革,H股全流通很可能将对港股市场带来积极影响。展望2018年,维持《港股在慢牛途中——2018年港股投资策略-20171212》观点,盈利改善和资金南下双重动力推动下,港股行进在慢牛途中。从盈利估值匹配度看,金融业、电讯业和地产建筑业值得持续关注。