摘要

即使全球股市在波动率急剧攀升的情况下大跌,各种货币、债券和大宗商品的避险情绪依然平静。

本周六(2月10日)全球股市本周大跌。尽管各资产类别普遍存在紧张情绪,但最新的市场行情说明:仍然没有出现大肆避险迹象。即使全球股市在波动率急剧攀升的情况下大跌,各种货币、债券和大宗商品的避险情绪依然平静。

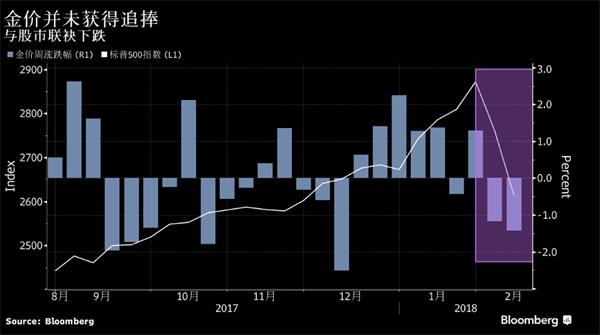

包括黄金和瑞士法郎在内的避险资产下跌,而非核心欧洲债券等风险较高的资产却在上涨。收益率曲线在可预见的未来,没有迹象显示美国收益率曲线可能出现倒挂--通常这被视为是经济衰退的先兆。非但如此,在股市暴跌的情况下,美国国债收益率曲线的长期扁平化趋势已经戛然而止。

Aberdeen Standard Investments的基金经理James Athey认为,这是因为在经过多年宽松的中央银行政策后,投资者终于发现发达经济体的通胀有抬头迹象。收益率曲线倒挂的前景因此进一步降温。Athey在通过电子邮件发表的评论中说:“市场不得不重新调整,以适应潜在更高的通胀,这意味着更陡的收益率曲线。”

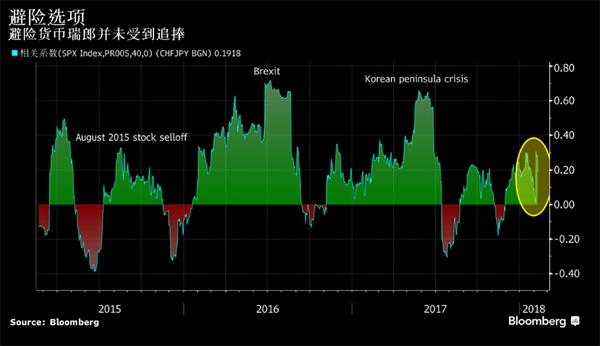

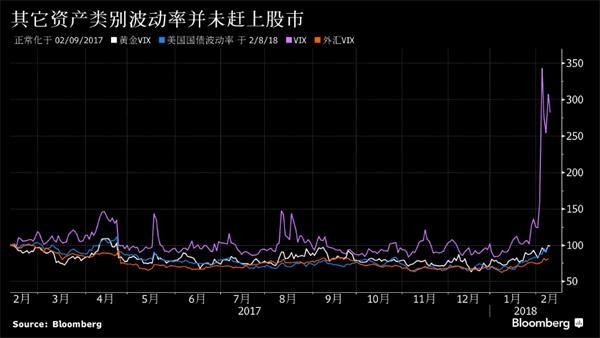

即使芝加哥期权交易所波动率指数(VIX)跳升至两年高点,美国国债、黄金和外汇的波动率指标则几乎没有变化。Wilmington Trust Investment Advisors Inc。首席投资官托尼·罗斯表示,这显示出市场动荡影响可能有限的迹象。瑞郎兑美元出现两个月来表现最糟糕的一周,这表明股市动荡无助于提振避险情绪。日元本周尽管上涨,但涨幅未能盖过上周的跌幅。

“尽管我们看到全球股市下挫,但外汇市场看起来并不像典型的避险情绪浓厚的表现,”ING Bank NV的外汇策略师Viraj Patel表示,“从规模、程度和预期的角度来看,蔓延效应相当小。”

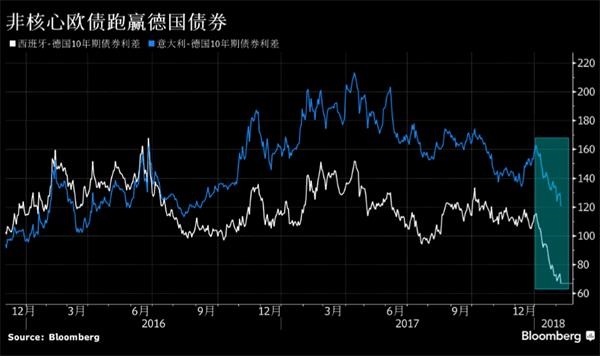

被广泛认为是最安全资产类型之一的德国债券,本周价格接近多年低点,而西班牙和意大利等传统上风险较高的欧洲非核心债券价格攀升。

道明银行全球策略主管理查德·凯利表示,投资者已经意识到,廉价信贷的时代可能即将结束。他在电子邮件评论中表示:“目前是利率引发的走势,所以这不是避险导致的股市下跌。情况好于预期,因此他们需要消化央行更多的收紧措施。”

这意味着,目前的市场下挫是利率引发的估值回调,并非基本面触发的风险情绪,风险导致的恐慌情绪的蔓延可能只是假象。

但这并不是说股票以外的市场未受干扰。垃圾债券和新兴市场股票的波动率本周跃升至两年高位。尽管如此,iShares安硕iBoxx美国高收益债券交易所交易基金延续其相对于iShares美国国债基金的跑赢表现,从而淡化了市场陷入恐慌的可能性。

黄金价格有望连续第二周下跌。英国和美国加快货币紧缩的前景对贵金属产生了更大的打压作用,本周金价跌至逾一个月最低。

金价未获得追捧