摘要

【股票质押新规下周一起正式实施 券商“寒冬”将至?】新修订的《股票质押式回购交易及登记结算业务办法(2018年修订)》将于下周一正式实施!数据显示,2016年全年券商股票质押业务总规模为27243亿元,到2017年已降至21114亿元,而A股质押股数也由2016年的3380.97亿股跌为2017年的2996.35亿股,是近几年来首次出现负增长。(国际金融报)

新修订的《股票质押式回购交易及登记结算业务办法(2018年修订)》将于下周一正式实施!

此前在2018年1月12日,经中国证监会批准,证券业协会、沪深交易所分别会同中国证券登记结算有限责任公司,发布了《股票质押式回购交易及登记结算业务办法(2018年修订)》(以下简称《办法》),并自2018年3月12日起正式实施。

也就是说,两个月的过渡期已经进入尾声,下周一新规将正式启动。那么,在倒计时阶段,哪些数据以及事实不可忽视,需要提前关注?少数悲观派认为“行业要过冬”,是否又真将如此?

市场行业规模迅速增长

股票质押市场自2013年至2016年增长迅猛,而后股票质押违约纠纷频频发生。

数据显示,2016年全年券商股票质押业务总规模为27243亿元,到2017年已降至21114亿元,而A股质押股数也由2016年的3380.97亿股跌为2017年的2996.35亿股,是近几年来首次出现负增长。

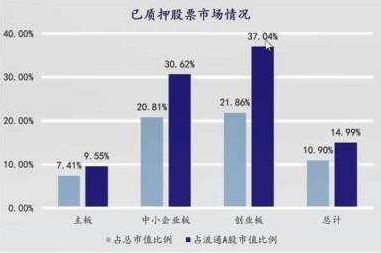

而从板块方面来看,创业板一直是已质押股票市场的主力军,其无论是占总市值的21.86%,还是占流通A股市值的37.04%,比例都领先主板和中小板。

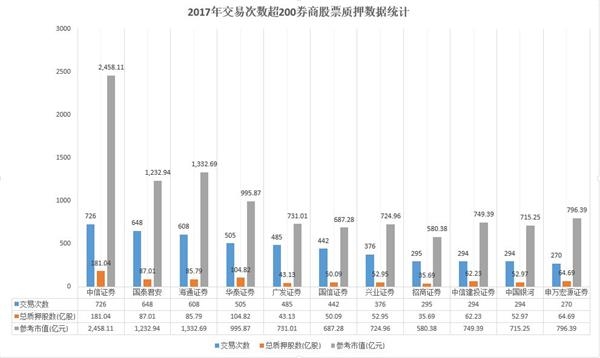

另据数据显示,在参与股票质押的99家券商中,以交易次数为统计维度,总交易次数为9523次,其中交易次数超200次的券商有11家,且入围券商绝大部分依旧为类似中信证券、广发证券等传统大型券商,其总计4943次,占比51.91%。也就是说,10%的券商占据超过50%的股票质押市场。

对券商业绩的影响有限

“股票质押回购”是指符合条件的资金融入方以所持有的股票或其他证券质押,向符合条件的资金融出方融入资金,并约定在未来返还资金、解除质押的交易。其实质为上市公司股东拿股票作质押,金融机构放贷款。

而此次引发券商行业震动的新《办法》,其修订内容主要包括如下方面:

首先,进一步聚焦服务实体经济定位。

新规明确融入方不得为金融机构或者从事贷款、私募基金、个人借贷等业务的其他机构,或者前述机构发行的产品,符合一定政策支持的产业投资基金除外。同时规定融入资金应当用于实体经济生产经营并专户管理,融入方首笔初始交易金额不得低于500万元,后续每笔不得低于50万元,不再认可基金、债券作为初始质押标的。

证券公司及其资产管理子公司管理的公开募集集合资产管理计划不得作为融出方参与股票质押回购,其主体包括已经申请公募牌照的券商资管发行的公募产品和2013年新基金法出台前,券商资管发行的大集合产品。

其次,进一步强化风险管理。

明确股票质押率上限不得超过60%,单一证券公司、单一资管产品作为融出方接受单只A股股票质押比例分别不得超过30%、15%,单只A股股票市场整体质押比例不超过50%。

据业内人士介绍,质押率是质押股票的融资金额和市值约比例,它在一定程度上代表了交易的安全边界。

而以往券商给出的股票质押率上限一般不超过50%。据中国结算的最新数据显示,截至目前,A股所有上市公司中,存在股权质押的数量总计为3398家。其中,整体质押比例在50%以上的上市公司数量仅有136家,质押比例在70%以上的有10家。

最后,进一步规范业务运作。

明确证券公司开展业务的资质条件,要求证券公司建立融入方信用风险持续管理及资金用途跟踪管理机制。

“之前很多监管新规出来后,我们都会说大券商不会受到影响,但这次股票质押新规下,波及的应该是所有券商。”某券商工作人员在社交平台上感叹。按照2017年上半年公开数据,股票质押业务创造的利润,约占券商净利润的5%。

不过,多家券商均表示,从融资额度及质押比例来看,目前大部分券商存量股票质押业务符合新规要求。多数券商研究员认为,质押新规对券商业绩的影响有限。而在新规之下,大型券商的评级普遍较高,将更具竞争优势。

此外,据了解,在过渡期内已经有不少券商已提前完成了相关准备工作,调整原有的业务标准,按照新规标准开展股票质押业务。